Buchungen von Lohn und Gehalt

Die Arbeitnehmer stellen dem Unternehmen ihre Arbeitskraft zur Verfügung. Als Vergütung erhalten die Arbeiter Löhne und die Angestellten Gehälter. Löhne und Gehälter sind für den Arbeitnehmer Einkommen, für das Unternehmen (Arbeitgeber) stellen diese allerdings Aufwendungen dar. Mit dem Bezug von Lohn bzw. Gehalt wird der Arbeitnehmer wie jeder andere Bezieher von Einkünften steuerpflichtig: er zahlt Lohnsteuer. Der Arbeitslohn kann dabei steuerpflichtig oder steuerfrei sein. Der Arbeitgeber hat somit die Lohnsteuer bei jeder Lohnzahlung vom Arbeitslohn einzubehalten und an das Finanzamt abzuführen. Die Besteuerungsmerkmale entnimmt der Arbeitgeber der elektronischen Lohnsteuerkarte1. Neben der Lohnsteuer müssen ggf. auch der Solidaritätszuschlag und die Kirchensteuer berücksichtigt werden. Zudem ist der Arbeitnehmer verpflichtet über die gesetzlichen Sozialversicherungen eine Vorsorge gegen Krankheit, Arbeitslosigkeit, Alter (gesetzliche Rentenversicherung) und Invalidität zu treffen. An dieser Risikoabsicherung muss sich der Unternehmer zur Hälfte (Betriebsanteil zur Sozialversicherung) beteiligen. Für Arbeitnehmer mit geringem Einkommen hat der Arbeitgeber den gesamten Sozialversicherungsbeitrag zu übernehmen. Die Erhebung und Abführung der Sozialversicherungsbeiträge geschieht durch die Unternehmung, wobei der Arbeitnehmeranteil wie die Lohn- und Kirchensteuer vom Bruttolohn einbehalten wird.

Grundlage für die Buchungen bilden Lohn- und Gehaltslisten, die aufgrund von Verdienstabrechungen oder mithilfe der Lohn- oder Gehaltskonten erstellt werden. Für jeden einzelnen Mitarbeiter wird für die Auszahlung eine Abrechnung von der Verdienstbescheinigung erstellt. Aus ihr gehen alle Daten hervor, die der Lohnberechnung zugrunde liegen. Lohn- und Gehaltskosten zählen also zu den sogenannten Personalkosten eines Unternehmens.

1bis 2013 gab es die gelbe Lohnsteuerkarte noch in Papierform

Die Personalkosten eines Unternehmens setzen sich wie folgt zusammen:

- Löhne und Gehälter einschließlich Urlaubs- und Weihnachtsgeld, Überstundenvergütung,

Sachbezüge u.a. - Gesetzliche soziale Aufwendungen, wie der Arbeitgeberanteil (50%) zur gesetzlichen

Kranken-, Pflege-, Renten- und Arbeitslosenversicherung und der Beitrag zur gesetzlichen Unfallversicherung. - Freiwillige soziale Aufwendungen, wie z.B. Essen- und Fahrtkostenzuschüsse u.a.

Im Video geht es um die Schritte bei der Lohnbuchung:

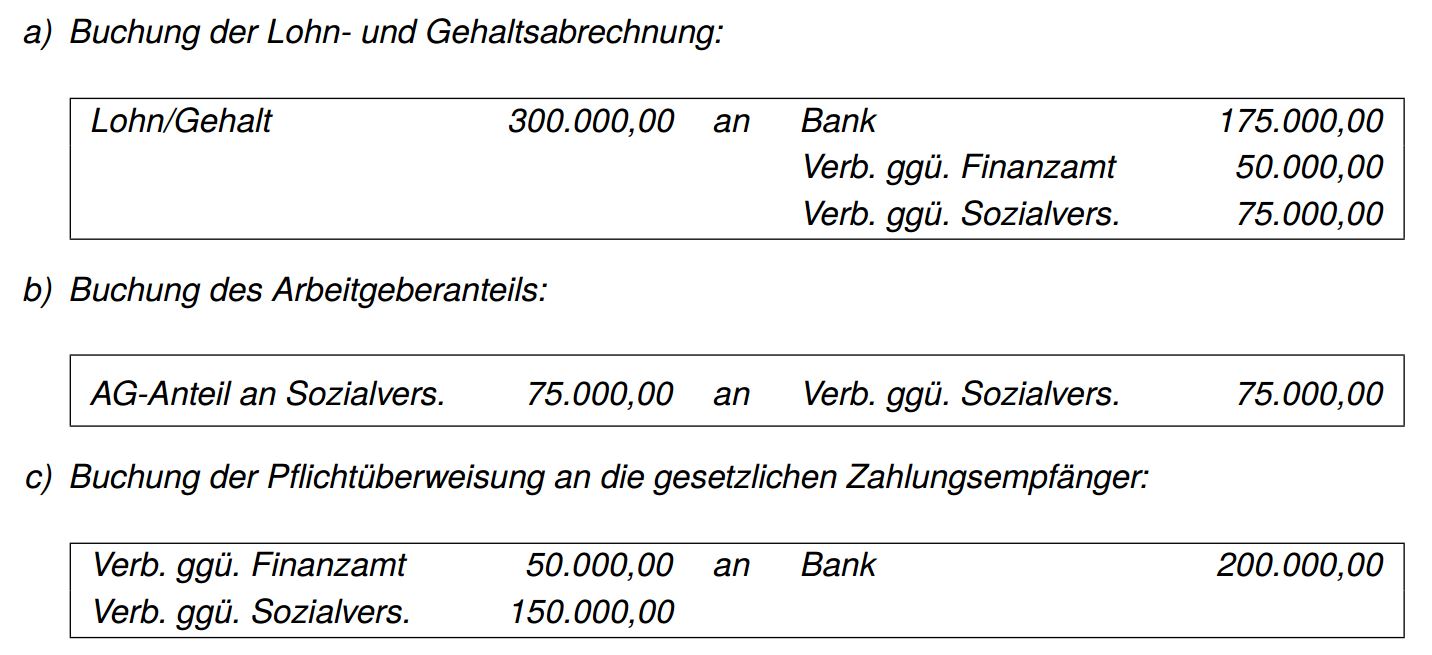

Beispiel: Die DriLa GmbH nimmt ihre Lohn- und Gehaltsbuchungen vor und hat dabei Bruttoarbeitslöhne in Höhe von 300.000 € zu zahlen. Von diesen Bruttolöhnen werden 50.000 € Lohnsteuer und 75.000 € Sozialversicherungsbeiträge entrichtet.

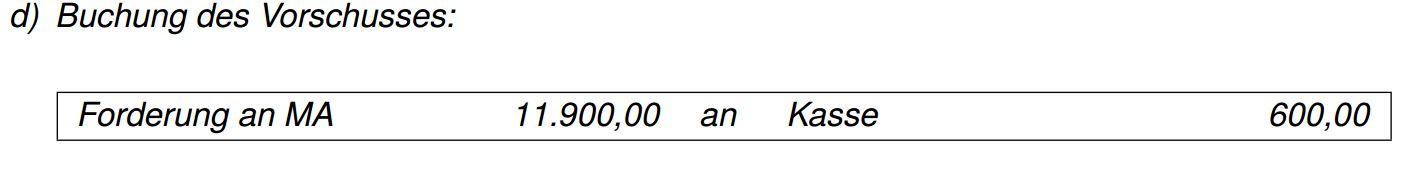

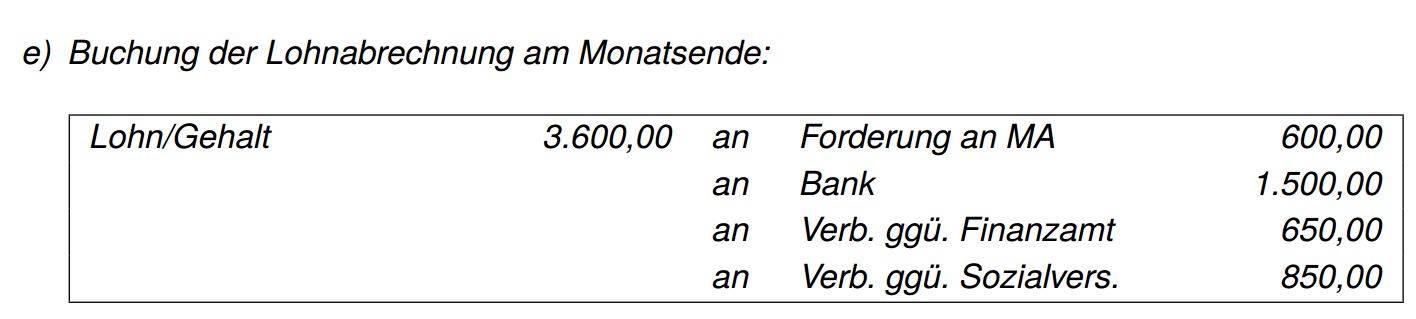

Beispiel: Die DriLa GmbH zahlt einem Mitarbeiter einen Barvorschuss i.H.v. 600,00 € aus und verrechnet diesen zum Monatsende mit seinem Gehalt. Dabei gilt: Bruttolohn 3.600,00 €, Finanzamt 650,00 € und Sozialversicherung 850,00 €.

Der Sozialversicherungsbeitrag wird je zur Hälfte vom Arbeitnehmer und Arbeitgeber getragen (Ausnahme: Beitrag zur Unfallversicherung, den nur der Arbeitgeber zahlt; Beitrag zur Krankenversicherung, wo der Arbeitnehmer 0,9% mehr zahlt als der Arbeitgeber). Ist der Arbeitnehmer in einer gesetzlichen Krankenversicherung versichert, welche einen Beitragssatz (inkl. Zusatzbeitrag2) von 15,5% erhebt, so muss der Arbeitnehmer 8,2% des Bruttolohns an die Krankenkassen entrichten. Der restliche Anteil wird vom Arbeitgeber getragen. Dabei werden die vom Arbeitnehmer zu entrichtenden Beträge aber vom Arbeitgeber direkt einbehalten, sodass der Arbeitgeber die kompletten 15,5% an die entsprechende Krankenkasse überweist.

2Zusatzbeiträge der Krankenkassen variieren je nach Kasse